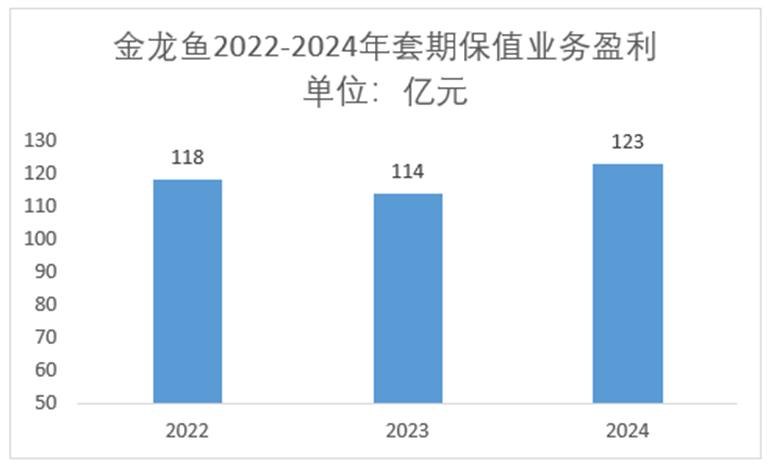

做套期保值,3年盈利355亿元!

2024 年,金龙鱼发布的财报数据在市场上引起了轩然大波。从整体营收和利润情况来看,公司实现营业收入 2388.66 亿元,同比下降 5.03%。而归属于上市公司股东的净利润为 25.02 亿元 ,同比下降 12.14%。这样的数据乍一看,似乎表现平平,甚至在营收和净利润上还出现了下滑趋势。但当深入挖掘其盈利构成时,一个惊人的数字浮现出来 —— 套期保值业务盈利 123 亿。这一数据瞬间成为了市场焦点,在整体业绩的大背景下,套期保值业务盈利就像是一颗璀璨的明星,格外亮眼。这 123 亿的套期保值业务盈利不仅在金龙鱼自身的盈利结构中占据着举足轻重的地位,放在整个行业中对比,也是相当突出的成绩。

进一步研究公司年报,金龙鱼套期保值业务已经连续3年盈利超过100亿,总计盈利355亿元。

01

油茅”金龙鱼

金龙鱼是益海嘉里金龙鱼粮油食品股份有限公司旗下品牌,该公司是新加坡丰益国际有限公司在华投资的多元化侨资企业,创始人为郭鹤年先生和郭孔丰先生。

公司的主营业务是厨房食品、饲料原料及油脂科技产品的研发、生产与销售。围绕产业链上下游,公司主要涉足油籽压榨、油脂精炼、油脂灌装、专用油脂、油脂科技、水稻循环经济、玉米深加工、小麦深加工、大豆深加工、食品原辅料、粮油科技研发等产业。

公司的主要产品包括厨房食品、饲料原料及油脂科技产品。产品涵盖食用油、大米、面粉及挂面、调味品、食品原辅料等家庭及工业用厨房食品;豆粕、麸皮、米糠粕等饲料原料;以棕榈油等油脂为原料生产的油脂基础化学品、油脂衍生化学品、营养品、日化用品等油脂科技产品。

公司采购品类主要分为大豆、水稻、小麦、油脂等农副产品和包材辅料及设备类两大类。公司的生产基于全国战略布局,公司建立了高效协同的生产网络,并通过大型综合企业群实现效率最大化和规模经济,在泰州、 秦皇岛、上海、连云港、防城港等地建立了多个综合企业群。综合企业群通过将产业链上下游的工厂集合于一个生产基地内,一间工厂的产成品是另一间工厂的原材料,从而降低整体的物流和库存成本。

公司的销售针对不同的产品及销售渠道设立了不同的事业部进行专业化管理,其中厨房食品下分设消费品、餐饮、食品工业三大渠道事业部,负责各渠道的建设及营销管理。公司销售模式主要分为经销和直销。

02

为什么要做套期保值?

作为一家大型粮油企业,金龙鱼的原材料成本占经营成本近 90%,大豆、豆油等农产品价格的波动对其成本和利润影响巨大 。为应对这一风险,金龙鱼通过在期货市场进行与现货市场相反的操作,来对冲价格波动风险。当预期原材料价格上涨时,提前在期货市场买入期货合约,锁定未来采购成本;若预计价格下跌,则卖出期货合约,保障利润空间。

以大豆为例,在过去一段时间,大豆市场受全球供需关系、天气状况等因素影响,价格波动频繁。金龙鱼凭借对市场的深入研究和数据分析,精准预判市场趋势。在大豆价格处于低位且预计后续会上涨时,在期货市场大量买入大豆期货合约。随着时间推移,大豆价格果然上涨,期货合约价格也随之攀升,金龙鱼通过平仓获利,弥补了现货市场因价格上涨带来的成本增加,甚至实现了额外盈利。

除了精准的市场预判,金龙鱼成熟的风险管理体系也为其期货盈利提供了保障。在开展套期保值业务时,严格控制期货头寸规模,使其与公司实际经营需求相匹配,避免过度投机带来的风险。公司内部设有专业的风险评估团队,实时监控市场动态和风险指标,一旦发现风险隐患,迅速调整套期保值策略。完善的内部控制制度也确保了套期保值业务的合规性和透明度,从决策流程到交易执行,都有严格的监督和管理 。

从数据上看,2024 年归属于上市公司股东的净利润为 25.02 亿元 ,而套期保值盈利达到了 123 亿,若扣除套期保值盈利部分,公司在现货经营方面实际上处于亏损状态。这清晰地表明,套期保值盈利成为了支撑金龙鱼整体利润的关键力量。

倘若没有这 123 亿的套期保值盈利,金龙鱼的利润情况将不堪设想。在市场环境中,原材料价格波动频繁,若缺乏期货套期保值的有效对冲,公司的生产成本将大幅增加,利润空间被严重压缩。在极端情况下,公司甚至可能面临亏损局面,进而影响到公司的股价表现,打击投资者信心,增加融资难度和成本。

从经营角度分析,稳定的利润对于金龙鱼维持日常运营、保障原材料采购、支付员工薪酬、进行市场拓展等至关重要。若无期货盈利保障,公司在经营上可能会面临资金周转困难,无法按时支付供应商货款,影响原材料的稳定供应;削减市场推广费用,导致产品市场份额下降;延迟新生产基地建设或设备更新计划,削弱公司的长期竞争力 。

03

何为套期保值?

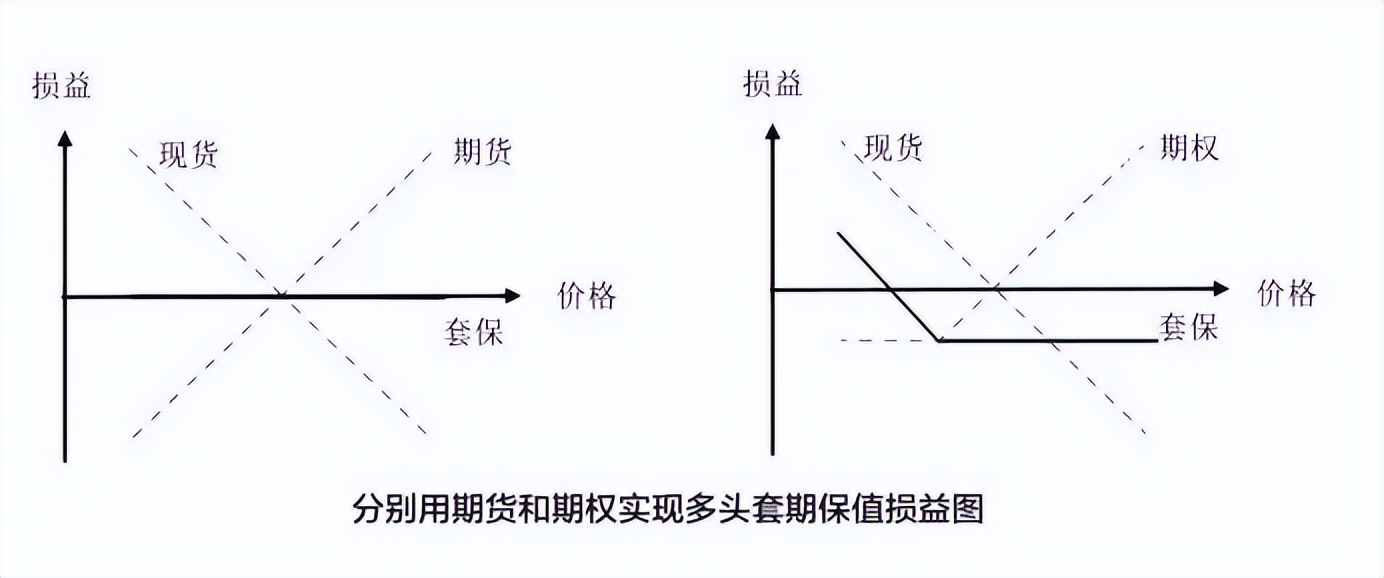

套期保值是企业应对价格风险的有力工具,其核心在于利用期货市场与现货市场价格走势的趋同性。企业通过在期货市场建立与现货市场相反的头寸,来锁定未来的采购或销售价格。以金龙鱼为例,在采购大豆等原材料时,若担心未来价格上涨增加成本,可在期货市场买入大豆期货合约。若后续大豆价格上涨,期货合约的盈利可抵消现货采购成本的增加;反之,若价格下跌,现货采购成本降低,但期货合约可能出现亏损,不过整体成本仍被控制在一定范围内。

套期保值的操作方式灵活多样,企业可根据自身需求和市场情况选择合适的策略。除了简单的买入或卖出套期保值,还有跨期套利、跨品种套利等较为复杂的操作。例如,当企业预期不同交割月份的同一商品期货价格差不合理时,可通过买入价格低的合约,卖出价格高的合约,待价格差回归合理时平仓获利。这种操作不仅能降低价格波动风险,还可能带来额外收益。

然而,套期保值并非万无一失。市场情况复杂多变,期货价格与现货价格的走势可能出现短暂背离,若企业对市场判断失误,可能导致套期保值效果不佳。此外,保证金制度要求企业在期货市场维持一定资金,若市场波动剧烈,可能需要追加保证金,给企业带来资金压力。因此,企业在运用套期保值工具时,需建立完善的风险管理体系,密切关注市场动态,合理设置止损点,确保套期保值操作与企业实际经营需求相匹配。

04

金龙鱼也曾折戟套保

在金龙鱼的套期保值历程中,并非一直收获颇丰,也曾遭遇亏损困境。其中,2016 年和 2020 年较为典型。

2016 年,金龙鱼商品衍生金融工具损失 34.05 亿元,当年净利因此暴跌至 8.5 亿元。主要原因是,受阿根廷洪水和交易型基金在期货市场上大量参与的共同影响,2016 年二季度大豆期货价格出现异常波动,公司为套期保值进行的期货交易,恰逢在价格快速、异常波动的时点上,从而导致了重大亏损。

2020 年,金龙鱼同样面临套期保值亏损问题。公司 2020 年的盈利为 60 亿元,远不及市场预期的 75 亿元,其中第四季度单季盈利更是同比大幅下滑。经估算,2020 年第四季度盈利仅 9.11 亿元,较 2019 年同期的 19.2 亿元下滑 52.55%。金龙鱼在业绩快报中解释称,2020 年第四季度相比 2019 年第四季度,饲料原料业务的业绩有所下降,主要因为原材料价格上涨,公司基于套期保值的衍生品截至年末按市值计价的损失影响。

具体来看,金龙鱼涉及大豆、棕榈油等产品的公允价值套期工具累计产生公允价值变动收益为 -15.56 亿元,也就是说,在大豆、棕榈油的期货操作上亏损了 15.56 亿元之多。当时的背景是,10 月份金龙鱼上市之际,原材料价格正居于高位,公司为保证成本过高规避风险,加大杠杆对期货市场进行做空,但是期货价格并未如愿下跌,反而是持续暴涨,造成了公司账户被强迫平仓亏损。

在这之后,金龙鱼开始重视风险防控。2020 年 12 月 31 日,金龙鱼披露称,2021 年公司商品期货套期保值业务中开展所占用的保证金最高额度不超过公司最近一期净资产的 30%,如需使用最高额度,需要进行审批 。

05

运用套期保值的代表性公司

套期保值作为一种重要的风险管理工具,被广泛应用于多个行业。以下是一些在套期保值领域表现突出的代表性公司:

一、粮油行业

金龙鱼是国内粮油行业的龙头企业,其套期保值业务连续三年盈利超过100亿元,2024年更是创下123亿元的新高。公司通过期货、期权等工具对冲大豆、棕榈油等原材料价格波动风险,显著提升了财务稳健性。

道道全专注于油脂加工领域,其套期保值业务在2023年实现显著盈利,成为行业内的佼佼者。公司通过期货市场锁定原材料成本,有效应对了价格波动带来的经营风险。

京粮控股在粮油产业链中占据重要地位,其套期保值策略帮助公司在2023年实现了稳定的盈利表现。公司通过期货合约对冲价格风险,确保了业务的可持续发展。

二、大宗商品贸易行业

物产中大是国内领先的大宗商品贸易企业,2023年套期保值业务盈利达10.25亿元。公司通过期货市场对冲金属、能源等商品价格波动,显著降低了经营风险。

厦门国贸在大宗商品贸易领域表现突出,2023年套期保值业务盈利6.09亿元。公司通过期货、期权等工具对冲价格风险,确保了业务的稳定性和盈利能力。

建发股份在2023年套期保值业务中盈利4.96亿元,成为行业内的标杆企业。公司通过期货市场锁定原材料成本,有效应对了价格波动带来的经营风险。

三、能源化工行业

新奥股份在能源化工领域表现优异,2023年套期保值业务实现显著盈利。公司通过期货市场对冲天然气、化工产品等价格波动,确保了业务的稳定性和盈利能力。

华润材料在2023年套期保值业务中表现突出,成为行业内的佼佼者。公司通过期货合约对冲原材料价格风险,显著提升了财务稳健性。

四、其他行业

立讯精密在电子制造领域表现优异,2023年套期保值业务实现显著盈利。公司通过外汇套期保值对冲汇率波动风险,确保了国际业务的稳定性和盈利能力。

保利发展在房地产领域表现突出,2023年套期保值业务实现显著盈利。公司通过利率套期保值对冲利率波动风险,显著提升了财务稳健性。